董忠云:警惕全球加息预期仍不充分,这个板块迎来历史性机遇

董忠云

资产管理人论坛理事

中航证券首席经济学家

最近能源价格推高了全球的通胀风险,主要是中长期的碳中和以及疫情的持续性等因素共同拖累了能源品的供给,而各个国家刺激性政策推动了需求的快速复苏,又进一步导致能源供需缺口加大。

回顾历史上的能源危机,1973~1974年间,第四次中东战争爆发,OPEC为制裁西方联手削减石油出口量。结果石油价格从2.7美元/桶涨至13美元/桶,涨幅近5倍,并且引发了严重的物价上涨,1973年美国CPI同比上涨6.2%,1974年又同比上涨了11%,企业生产成本增加导致工业生产和投资遭受重创,资本市场大幅下跌,比如道琼斯指数,在1974年下跌了28%之多。当时大家都觉得通胀是暂时的,可是后来呢,两次石油危机来临了。

2008年以后,美联储通过三次量化宽松,将美国资产负债表扩大到危机前的5倍左右,但通货膨胀水平持续低于美联储目标值。对比本次疫情后的宽松,美联储资产负债表总规模的增速低于2008年金融危机之后,但M2增速远高于上次,通胀水平也迅速抬升至3%以上。

不少人觉得很奇怪,为什么两次宽松的效果差别这么大呢?其实这里面有一个重要的不同点在于:本次疫情后,美国财政政策非常积极,财政赤字大幅扩张;相比之下,2008年金融危机后财政政策并无明显发力。财政刺激通过直接向居民发钱等形式,疏通了增发的货币向实体经济流通的渠道,提升了货币乘数,推动了需求的抬升,进而助推了通胀走高。当然,疫情对供给端的冲击也是此次通胀走高的重要原因。

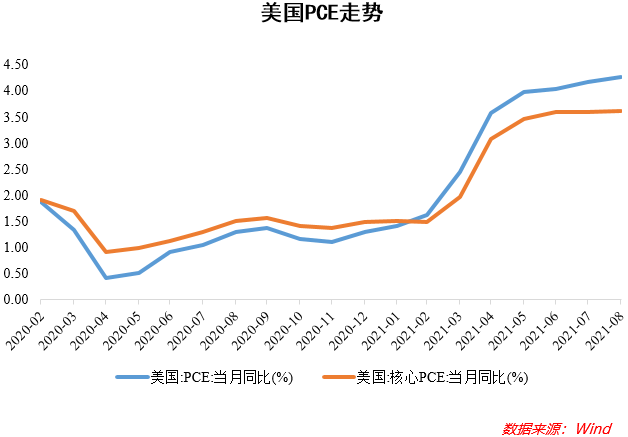

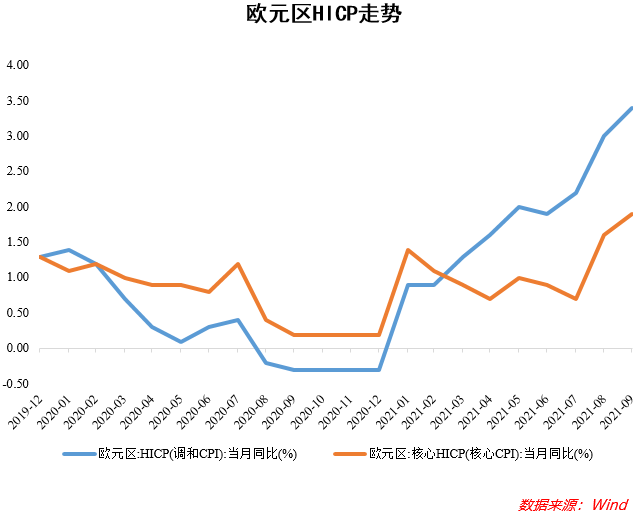

当前,我们要警惕市场对加息的预期仍不够充分。美国商务部10月1日的数据显示,供应链的中断、旺盛的市场需求以及大宗商品价格的快速上涨加剧了价格压力,8月份不包括食品和能源成本的核心PCE环比上涨0.3%,同比上涨3.62%,创30年来新高。同时,欧元区通胀指标也快速上行,9月欧元区HICP(调和CPI)同比上涨3.4%,大幅超过2%的“对称通胀目标”,核心HICP同比也上涨1.9%,均达到近13年以来新高。

目前欧美央行均坚持“通胀暂时论”,但我们认为在供需矛盾无法快速修复的情况下,暂时性正在改变,暂时性正在被延长,暂时性正在过渡到持续,高通胀状态可能会持续较长时间。目前全球大环境已经在改变,“暂时性通胀”可能仅存在于政策制定者的想法中。

最近,根据德银对600名全球市场参与者进行的最新月度调查,自今年6月以来,市场最大的感知风险不再是新冠疫情,而是另外三点:第一是通胀和债券收益率上升,第二是央行政策失误,第三是强劲增长未能实现或持续时间很短(即滞胀或衰退)。新冠变异病毒这个选项则从3个月前的第一位跌至10月的第四位。

我们看到,10月12日IMF警告称,全球经济正进入通胀风险阶段,各国央行必须警惕能源价格上涨带来的通胀影响,如果价格压力持续存在,应及早采取行动收紧货币政策;10月26日,格林斯潘炮轰“通胀暂时论”,认为不断上升的政府债务和其他潜在压力使通胀长期保持在高位,通胀显著上升的威胁持续存在;10月28日,在欧央行新闻发布会上,拉加德承认“通胀持续时间将超过预期”,“如果供应瓶颈持续的时间更长,进而影响到工资,价格压力可能会更持久”。因此,市场需要警惕预期仍不够充分的风险。

高通胀下,我们看到在2008年以后,相比美国,新兴经济体降息周期普遍滞后,但进入加息周期则显著领先。目前,已有越来越多的新兴市场步入紧缩周期,包括津巴布韦、俄罗斯、墨西哥、哥伦比亚、巴西、智利等等;也有一些发达国家开始加息,包括韩国、挪威、新西兰等。类似的情况可能还在延续,而我们一定要警惕这种加息节奏是不是针对市场预期的,这是做市场需要关注的问题。

随着通胀继续飙升,美联储开始谈论缩减刺激计划。根据美联储主席鲍威尔的讲话,美联储可能最早于11月开始缩减资产购买规模,并在2022年年中之前完成这一过程。美联储退出量化宽松,本质上是美元流动性的收紧,因此将不可避免地在短期内影响全球金融市场。

不过,此次的情况与2013年的“缩减恐慌”(Taper Tantrum)存在一些不同,这决定了此次“缩减”的“恐慌”很难再现。主要原因有三:第一,市场已从上一次“缩减恐慌”中积累了足够的经验;第二,美联储目前对于Taper的节奏一直保持着高度的透明度;第三,从经常账户和外汇储备来看,大部分新兴经济体经济基本面与2013年相比都得到了一定的改善。因此,“缩减恐慌”并不是目前市场需要关注的焦点。

之前Taper对美国债券市场造成了比较大的冲击,但是对股市影响却非常小。2013年5月22日,美联储主席伯南克释放了将缩减资产购买规模的信号。在伯南克的偏鹰派讲话后,美联储可能缩减量化宽松规模的声明引发了全球风险厌恶情绪急剧上升,长期债券收益率上升,股价下跌,美元汇率走高。但美债收益率在2014年1月Taper开始实施时,就告别了快速上行阶段。美股虽然在2013年5-7月出现了阶段性调整,但全年看标普500仍然上涨近30%。

在伯南克讲话后的一个月里,万得全A指数下降了8.6%,恒生指数下降了13.2%,但如果我们将时间轴扩大到伯南克讲话后的6个月,则万得全A上升了1%,恒生指数上升了0.9%。我国债市在美联储宣布量化宽松退出后波动的时间相对更长。从2013年5月20日至2013年11月20日,我国国债综合指数下跌3.27%,目前流入我国债券市场和股票市场的国际投资资金明显增多,是不是实施Taper的时候,债券市场波动也会大一点,这也是需要关注的问题。

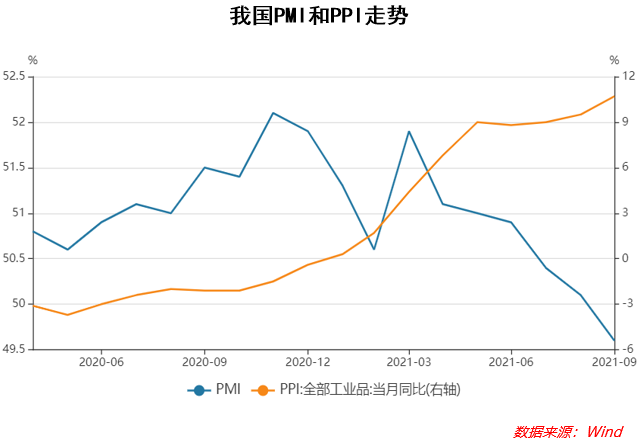

当前我国经济下行压力凸显,叠加PPI持续高位,不利于股债。而对于股市,我们更应该关注业绩受双控、通胀影响小的行业。

这里我再讲一下军工行业。所谓强国必先强军,1840年鸦片战争时,大清帝国的国内生产总值占全世界的1/3,英国只占1/20,全国欧洲加起来也赶不上中国,但中国吃不了败仗,而败得很惨。1894年甲午战争时,中国的GDP是日本的9倍多,但是中日海上一战,中国的北洋水师全军覆没,小小的日本因战争胜利发了大财,使其军国主义膨胀,所以强国必先强军。

如今,我国面临多元复杂的安全威胁和挑战,国防实力与经济实力不相匹配的。可以说,当下仅仅是军工行业此轮全面扩产的早期,仅仅是实现“2027、2035、2050”三个重要目标的开始,仅仅是军工行业黄金时代的序幕。

在过去10~20年里,我国主要在做研发和小批量列装,市场对军工板块存在一定认知差和预期差,并倾向于把它当成主题来炒作。不过,现在军工行业物质条件和技术水平均已成熟,整体进入批产量产阶段,真正从炒主题转变成了看业绩。

今年中报是历史最佳中报季。从未来几年的时间周期来看,军工行业保持高速增长是具有一定的确定性的。同时,军工也是少数的、不受限电和原材料涨价影响的板块,并且需求端不太会受到波动,供应格局比较乐观。

从军工行业月成交额来看,4~8月的军工行业月成交额占A股月成交额比重分别为1.97%、2.22%、2.62%、2.69%、3.75%,持续提升,8月军工行业创出月成交额历史最高值。考虑到军工行业当前并未处于历史高位,我们倾向认为,成交额的放大更可能是向上突破而非见顶的标志。

目前,军工行业估值整体处于合理区间,且可通过业绩的快速增长得以消化估值。未来军工行情并未结束。我们认为,年底军工有望迎来估值切换,军工行业或继续震荡上行。