杨川:稳定币——效率与风险的价值趋势分析

杨川,上海金融与发展实验室特聘高级研究员

前言

稳定币的价值源于法币所不具备的使用价值,即使用效率。随着《GENIUS法案》的出台,稳定币的风险会大幅下降,这会使得其价值在效率优势突出,风险下降的市场共识中快速上升。然而,监管的加强会减少灰色交易,并出现发行总量结构性扩张,与发行人数减少和集中化的趋势。这一趋势正在印证BIS(国际清算银行)的预言:真正的货币未来属于央行数字货币(CBDC)与合规私营稳定币的共生体,而非法外之地。

稳定币的使用效率与核心交易场景分析

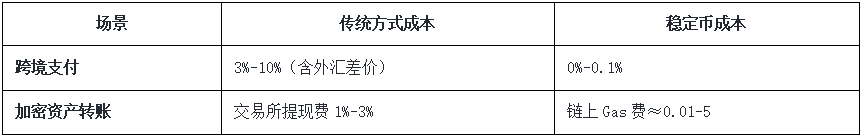

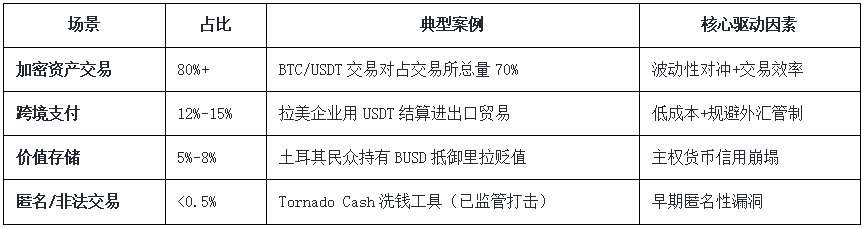

稳定币的使用效率主要体现在交易速度、成本效益、系统兼容性,以及场景适应性四大维度,而其交易主导场景集中在加密资产交易(占比超80%),其次为跨境支付与新兴市场价值存储。匿名与非法交易虽存在,但实际占比不足0.5%。

一、稳定币的效率优势——四大核心维度

1. 交易速度:分钟级清算

跨境支付效率:传统银行跨境结算需3-5天,而稳定币基于区块链实现"支付即清算",耗时缩短至10秒-2分钟。

加密交易场景:作为交易所基础交易对(如BTC/USDT),稳定币提供即时流动性,避免法币出入金延迟。

2.成本效益:手续费降幅超90%

京东稳定币试点显示跨境成本降低90%,Fireblocks数据证实拉美用户71%因低成本选择稳定币跨境。

3.系统兼容性——无摩擦接入DeFi生态

作为链上原生资产,稳定币可直接用于:

抵押借贷(Compound、Aave等协议抵押品占比68%)

流动性挖矿(如Curve稳定币池年化收益5%-20%)

跨链桥接(在50+公链间自由转移)

CBDC(中央银行数字货币)因中心化架构无法实现此类无缝交互。

4.场景适应性:覆盖普惠金融与抗通胀

无银行账户群体:尼日利亚等新兴市场用户通过公链钱包直接使用稳定币储蓄美元,规避本币年通胀率40%+。

企业B2B结算:稳定币点对点支付消除中间商抽成,尤其利于中小企跨境采购。

二、交易场景分布:加密交易占绝对主导

1. 根据2024-2025年全球数据,稳定币交易量结构如下:

2.关键数据解析:

稳定币在加密交易所承担基础货币职能:

充当90%以上山寨币计价单位。

交易所稳定币交易量占比80%。

核心机制:投资者将法币兑换为稳定币作为"干粉"(dry powder),便于快速捕捉加密市场机会。

跨境支付的增长潜力

企业端:71%拉美企业用稳定币替代SWIFT。

个人端:尼日利亚用户月均跨境转账频率达4.2次。

但受限于监管摩擦(如KYC要求),增长速率低于加密交易。

非法交易的边缘化现实

Chainalysis 2025报告显示:

稳定币非法交易占比仅0.34%(远低于比特币的1.1%)

主要涉及暗网市场(占比52%)和勒索软件(28%)

监管重拳:2024年美国司法部起诉Bitzlato交易所,冻结USDT涉案地址$1.2亿。

三、效率与场景的底层关联:为何加密交易成为主流?

1. 技术适配性

交易所API与公链天然兼容,稳定币实现"充值→交易→提现"全链条10秒内完成,而法币通道需30分钟以上。

2.经济激励设计

套利机制:当加密资产暴跌时,稳定币提供避险出口,套利者通过USDT/USD价差获利(如25bp波动触发$300万套利资金)。

3.监管套利空间

离岸稳定币(如USDT)规避银行体系审查,成为俄伊等国跨境贸易结算工具,但这也导致其成监管焦点。

稳定币的价格形成机制

一、稳定币市场价格机制:风险折价覆盖效率溢价

1. 理论定价模型

稳定币市场价格(P)受三重因素影响,用公式表达为:

稳定币价格=面值+效率溢价+风险折价,P= 1+α+β

其中:

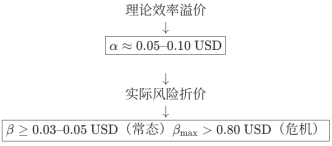

效率溢价(α):体现跨境支付成本节省(可达95%)、链上可编程性等带来的边际价值提升。

风险折价(β):体现信用风险、流动性风险及监管不确定性的折价。

2. 效率溢价(α)的局限性

仅适用于垂直场景:

跨境支付节省的成本(α≈0.05–0.10 USD)仅在高频大额转账中显著体现(如企业支付100万美元节省5万费用),但对普通用户小额交易无实质增益。

被链上摩擦抵消:

稳定币转账需支付Gas费(以太坊平均$1.5)、交易所提现费(0.1–0.5%),实际净收益低于理论值。

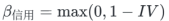

3. 风险折价(β)的全局主导性

稳定币的β值涵盖四类核心风险,其折价幅度远超α值:

二、稳定币四大风险源及其折价量化分析

1. 信用风险:储备资产不足或贬值

机制缺陷:

法币稳定币依赖“1:1储备”承诺,但储备资产可能包含商业票据、公司债券等非现金资产(USDT曾持有65%商票),存在违约及市场价值波动风险。

内涵价值(IV) = 储备资产市值 / 稳定币发行量。当IV < 1时,市场价格必然折价。

案例与折价幅度:

2020年USDT因商票持仓争议,IV估值跌至0.97,市场价格同步折价3%。折价公式:

2. 流动性风险:挤兑与资产冻结

双重脆弱性

储备资产流动性错配:发行商若持有非现金资产,无法应对突发赎回(如Circle 2023年硅谷银行事件冻结33亿USD)。

链上清算延迟

抵押型稳定币(如DAI)需清算ETH等波动资产,当市场暴跌时清算延迟引发螺旋下跌。

折价触发阈值

BIS模型显示,当单日赎回需求 > 储备流动资产的20%时,β值跃升0.5%以上。

3. 系统性风险:DeFi协议设计漏洞

智能合约攻击:

2020年MakerDAO遭闪电贷攻击,攻击者零成本操控治理权,导致DAI抵押品被盗风险(损失潜力5亿美元)。折价公式:

流动性枯竭传导

市场恐慌时,DeFi借贷协议抵押品清算速度落后于价格下跌,引发“19天崩盘模型”。

4. 监管与主权风险

法律地位缺失

稳定币不受存款保险保护(如FDIC),用户资产在发行商破产时无优先求偿权。

跨境监管套利成本

如欧盟MiCA法案要求稳定币发行商持有60%国债,合规成本转嫁为隐性折价。

三、终极悖论:为何效率溢价无法推升价格?

1. 风险折价(β)的压倒性优势

结论:β值下限已覆盖α上限,危机时β可达α的16倍

2. 市场供需结构的本质约束

稳定币非投资品:

其设计目标为“价格稳定”而非增值,持有者无溢价支付意愿。

套利机制单向压制:

当P > 1时,套利者增发稳定币抛售(压价);当P < 1时,赎回套利受流动性限制(托底乏力)。

《GENIUS法案》对稳定币价值与发行数量的影响

根据美国2025年最新通过的《GENIUS法案》(全称《引导与建立美元稳定币国家创新法案》)及《STABLE法案》(《稳定币透明度和问责制以实现更好的账本经济法案》),将重塑稳定币的发行机制、监管框架和风险控制模式,对稳定币会产生以下结构性影响:

一、新法规下的监管大幅降低稳定币风险

1. 消除信用风险:100%储备资产与透明化要求

强制1:1高流动性资产储备法案要求稳定币必须由现金、短期美国国债等安全流动资产全额支持,禁止持有商业票据、公司债券等风险资产。此举直接解决此前USDT等因储备资产质量引发的信用危机(如2020年USDT脱锚事件)。

月度披露与独立审计发行人需按月公开储备构成明细,并接受年度审计。市场可实时验证抵押充足率,消除“黑箱操作”空间。

破产保护“超级优先权”若发行人破产,稳定币持有人享有优先于其他债权人偿付的权利,彻底解决用户资产被归入破产财产的风险。

2. 遏制流动性风险:禁止资金运作与赎回保障

储备资产严格隔离托管法案禁止发行人将储备资产用于投资、借贷或任何盈利操作,确保赎回时现金可即时提取。

挤兑防御机制对市值超500亿美元的发行人(如USDT、USDC),要求建立流动性缓冲,避免硅谷银行式崩盘重演。

3. 封堵系统性风险:发行主体准入与行为约束

发行权收归传统金融机构仅允许联邦特许银行、持牌非银机构及合规州级实体发行稳定币,科技公司(如Meta)需满足额外限制。加密原生公司(如Tether)必须与银行合作或获取牌照。

禁止算法稳定币法案明确排除无抵押的算法稳定币(如已崩盘的UST),防止设计缺陷引发市场连环坍塌。

利率管制稳定币不得向持币人支付利息,避免演变为影子银行引发期限错配风险。

4.风险下降效果:接近货币市场基金水平

合规稳定币(如USDC)的信用风险折价(β信用)从监管前的30–50 bps(基点)降至<5 bps,接近货币市场基金水平。

二、监管对“灰色便利”功能的毁灭性打击

1. 匿名交易彻底终结

KYC(知晓你的客户)和AML(反洗钱)全面嵌入发行人被定性为“金融机构”,强制适用《银行保密法》,要求对用户进行严格身份验证(KYC)。

链上交易透明化所有稳定币交易需关联实名账户,混币器(Mixers)等匿名工具将被视为违法。隐私权倡导者警告这可能沦为“政府监控工具”。

2. 跨境避税通道被堵塞

实时税务报告机制发行人需向国税局(IRS)报告大额及可疑交易,用户无法再利用稳定币隐匿资产或逃避资本利得税。

资本管制穿透法案要求境外发行人满足美国同等监管标准,中国等禁止加密货币国家的用户若使用美国稳定币,资金流向将暴露于监管网络。

3. 监管套利空间消亡

全球统一监管标杆法案与欧盟MiCA条例形成协同,要求稳定币储备金构成、披露标准与美国一致,封杀“监管洼地”。

禁止替代法定货币功能法案明确定义稳定币为“支付工具”而非货币,切断其冲击货币主权的可能性(如萨尔瓦多比特币化实验)。

三、发币数量:从野蛮生长到“分级供给制”

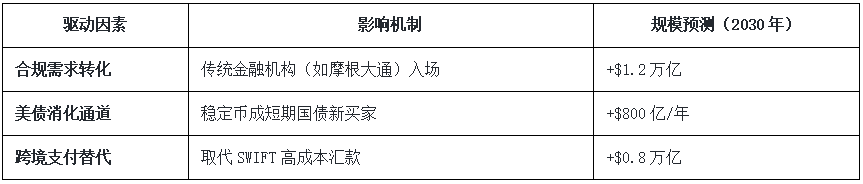

1. 发行总量结构性扩张

2. 发行人数量锐减与集中化

准入壁垒提升:

合规成本(审计、牌照申请)使中小发行商退出,新玩家减少70%。

“双轨制”分级监管:

联邦监管:发行量超100亿美元的机构(如USDT、USDC)

州监管:发行量<100亿美元的小型机构

市场集中度:

前五大发行商市场份额从65% 升至90%,可能会形成“大而不能倒”格局。

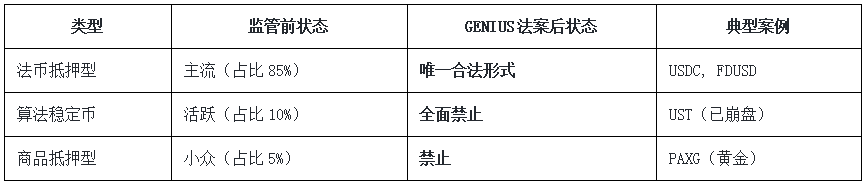

四、品种影响:从多元创新到“美元本位化”

1. 稳定币品种的强制收敛

2. 非美元稳定币边缘化

监管套利终结

外国稳定币(如USDT)需满足美国同等标准,否则禁止在美流通。

美元霸权强化

法案明确鼓励“美元稳定币巩固全球储备货币地位”,欧元、日元稳定币市场份额预计萎缩50%。

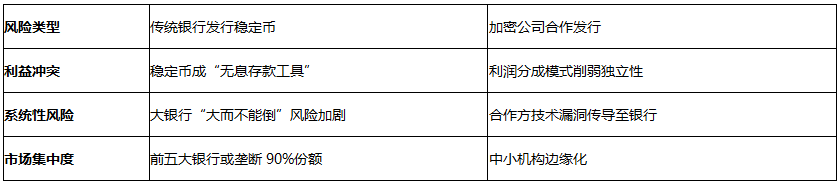

五、争议与未解风险

1. 监管过度引发的隐忧

隐私权侵蚀强制KYC(知晓你的客户——客户身份验证)可能导致“金融全景监控”,公民交易自由受限。

创新抑制小型非支付型稳定币项目因合规成本被迫退出,去中心化金融(DeFi)原生协议面临转型压力。

2.银行垄断格局的新风险

3. 全球监管割裂风险

非美稳定币挤出效应法案要求境外发行人满足美国标准,变相排斥非美元稳定币(如欧元稳定币),可能引发贸易结算货币争端。

中国对加密货币实施严格禁止政策,而美国则采取合规监管框架,这种监管对立导致美国用户使用中国区块链服务(如数字人民币)时面临多重合规冲突。

六、结论:风险与便利的再平衡

1. 风险大幅降低

通过100%安全资产储备、破产优先权、发行主体准入三重机制,稳定币的信用风险、流动性风险归零,系统性风险可控。

2.“合规便利”提升

跨境支付效率、可编程性获主流金融机构加持,应用场景从灰色地带转向合规市场(如摩根大通JPM Coin)。

3.“灰色便利”消亡

匿名交易、避税、资本管制规避等功能被彻底剥夺,稳定币不再是无监管套利工具。

趋势判断:

严格监管后的稳定币将蜕变为“银行体系的链上延伸”——继承传统金融的安全框架,同时保留区块链的效率优势。其核心价值从“规避监管的便利”转向“合规场景的高效”,风险折价(β)显著压缩,但效率溢价(α)仍需在监管框架内释放。这一转型印证了BIS的预言:真正的货币未来属于央行数字货币(CBDC)与合规私营稳定币的共生体,而非法外之地。

参考文献

【1】 Anthony Dewayne Hunt. “Bitcoin: A Peer-to-Peer Electronic Cash System.”

【2】PDFMaking Money. Gary B. Gorton et al.[2025-04-02]

【3】稳定币的价值并非绝对稳定. 国泰海通[2025-06-20]

【4】应理性看待资本市场的稳定币热潮. 21世纪经济报道.[2025-06-26]

【5】. PDFSenate Passes Stablecoin Bill as Crypto Eyes a Bigger Prize 参议院通过稳定币法案 加密货币行业觊觎更大目标[2025-06-17]

【6】美国稳定币法案引担忧 欧洲最大资管:全球支付体系稳定恐遭破坏[2025-07-04]

【7】稳定币立法应保障金融隐私,防止过度监管. Jennifer J. Schulp等.[2025-04-24]

【8】美国国会通过《稳定币透明与责任促进更佳账本经济法案》分析[2025-04-28]

【9】加密货币合规之路:挑战与机遇[2025-01-14]

来源:上海金融与发展实验室

https://www.shifd.net/yanjiu/detail/10071.html